会社員の人がフリーランスで働きはじめると、収入が上がることもあるかと思います。

それはそれで嬉しいことだと思いますが、怖いのはあとからやってくる税金。

この税金に関しては、何も考えないで放置していると後で大変なことになってしまいます。

しかし、正しい税金の知識を身につけ、節税も効率的に行えば、お金を残すことができます。

私はフリーランスになってから10年ほどですが、その過程で得た節税に関する経験や知識をこれからフリーランスになる人、またはすでにフリーランスの人にも役立ててもらえれば幸いです。

年末にいくらお金を残せるか

節税の話の前にまずはフリーランスとお金について。

フリーランスはたとえ1人であっても社会的に独立した事業主となります。

そして、事業は1年間、つまり1月1日〜12月31日という単位で区切られます。この間にどれだけの売上を上げて、その分いくら経費を使ったかでその年の利益が出てきます。

利益 = 売上 ー 経費

簡単すぎる計算式ですが、これがリアルに理解できているかどうかで、結果は変わってきます。

さらに現実では、毎月の生活費などが引かれますので、年末に残るお金はもっと少なくなりますよね。

この年末に残ったお金が純粋な残金かというとそうでもなく、所得税や住民税はあとからやってきますので、その辺りも考慮したお金の管理が必要になってきます。

フリーランスが事業を継続していくうえで重要な要素の一つが、この年末にどれだけのお金を残せるかです。

いくら毎月100万売上を上げたとしても、入金されたお金をどんどん使っていき、その年の年末に事業資金がほぼないというような状態では、ビジネスが上手くいかなくなったときにすぐに廃業という選択肢しかなくなります。

手元に余剰資金をいくらか持っていれば、何らかの理由でしばらく働けなくなったとしても生活に困りません。

そういうリスク管理もフリーランスであれば、身につける必要があります。

この辺りは、会社員と違ってフリーランスとしては大変な一面かもしれません。

しかし、こういう考え方や手法というのは生きていく上でのお金の管理にも役立ちますので、やってみて損はないと思いますよ。

フリーランスの税金

それでは本題の税金について。

まずはフリーランスにどのような税金がかかってくるかですが、以下のようなものがあります。

・所得税

・住民税

・国民保険料

・個人事業税

・消費税

上の3つは社会人であればお馴染みのものですので、割愛します。下二つについて簡単に説明を。

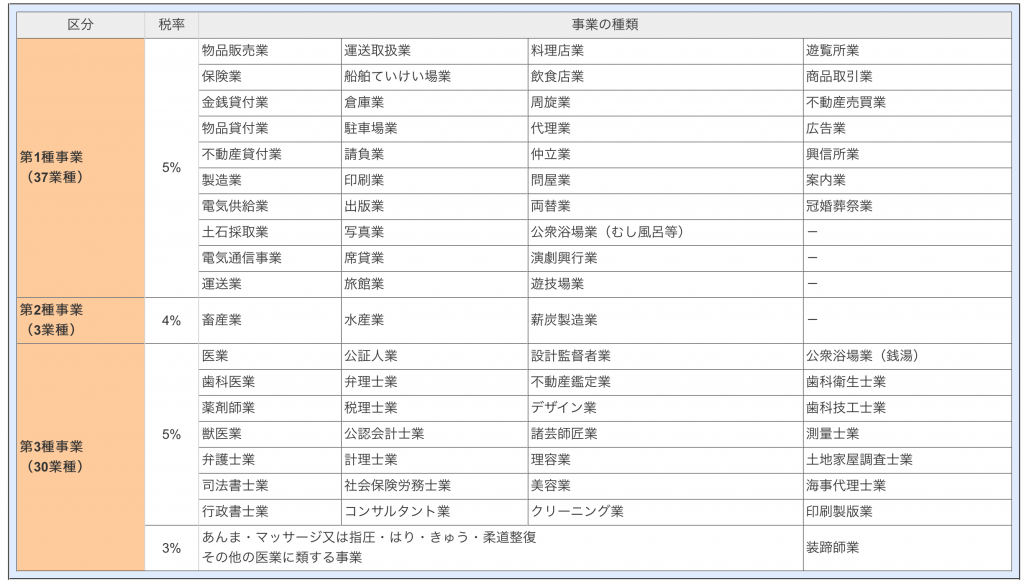

個人事業税

個人事業税には課税対象に基準があり、年間の所得金額が290万円を超えたときに、超過分に対して3〜5%の税率で課税されます。

さらに、この税率は業種によって変わります。

東京都だとこんな感じですね。

東京都主税局より

あくまでも所得金額ですので、売上から経費や控除額を差し引いたあとの金額です。

消費税

消費税は年間の売上合計(税込)が1000万以上となった場合に納税義務が発生します。

気をつけなければならないのは、課税基準は「売上」ですのでもし年末になって1000万超えそうだから経費を多く使って消費税の対象業者から外れようと考えるのは間違いです。

経費を多く使って減らせるのは「所得」ですので。

なので、消費税の対象から外れたい場合は売上自体を減らすしか方法はありません。といっても、帳簿上だけ減らすのはただの脱税ですので、絶対やってはいけません。

また、消費税の対象業者となるのは、売上合計(税込)が1000万以上となった年の翌々年となります。

例 2017年の売上が1000万 → 消費税の納付義務が2019年に発生

また、ややこしいのが特定期間(前年の1/1〜6/30)というものがあって、この間に売上が1000万以上であっても、納税義務が発生します。

節税しないとどうなるのか

上であげたようなものがフリーランスに税金となって重くのしかかってくるわけですが、では、節税しなかったらどうなるのか。

具体的に節税した場合と節税しなかった場合にどれほどの差が生まれるのか例をあげます。

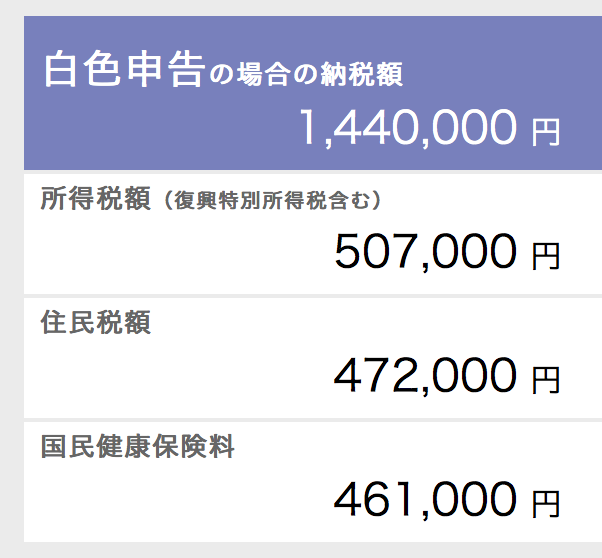

まずは経費をまったく計上しなかった場合です。

税金関連の合計額は144万円です。

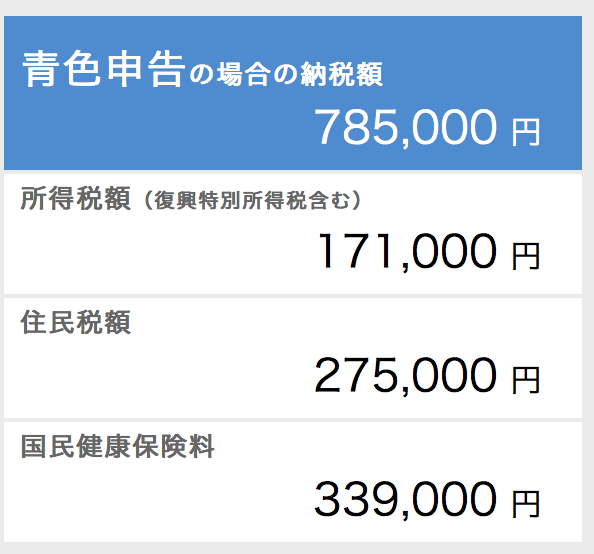

次に節税をある程度行った場合です。かなりざっくりですので、イメージだけ伝わればいいかと。

節税方法としては基本的なところでシミュレーションしてみます。

・青色申告

・小規模企業共済(1ヶ月5万×12)

・経費で交通費(1ヶ月1万×12)

・経費で交際費(1ヶ月1万×12)

・経費で書籍代(1ヶ月1万×12)

・経費で消耗品(1ヶ月3万×12)

※これらについては後ほど説明します。

経費の合計 年間72万(小規模企業共済は経費ではなく、控除対象)

税金関連の合計額は78万5千円です。

計算には個人事業主のかんたん税金計算シミュレーションを使わせてもらいました。非常に便利なサイトです。

差は65万5千円です。もちろん極端な比較ですが、両者ともありえるかと。

実際、私の周りでは面倒だからとほぼ何もせずにいた人も何人かいました。

面白いなと思うのが、技術力が高かったり仕事ができる人に限って税金周りのことに無頓着だったりします。

それほど変わらないだろうと思っているみたいで、具体的な数字で話をすると「そんなに違うの!?」みたいな反応に変わります(笑

それでも対策する人、対策しない人それぞれですけどね。

でも、国は税金周りをわざとややこしくして、無知や興味のない人からできるだけ搾り取ろうとしています。なので、対策しないにしてもそのことだけはわかっておいたほうがいいかと思います。

基本的な節税方法

それでは具体的な節税方法ですが、すでに上にあげていましたね。これらについて詳しく説明してきます。

青色申告

これは基本中の基本です。確定申告には青色と白色があって、フリーランスはどちらか一方を選ぶことになります。

青色申告について詳しくはこちら。

小規模企業共済

小規模企業共済ですが、これについては長年フリーランスをやってる人でも知らない人は結構いるみたいですね。概要をざっくりいうと

「個人事業主が事業を廃止した場合に、それまでの積立金に応じた共済金を受け取れる」

といった共済制度です。

この小規模企業共済についてメリット・デメリットをまとめました。

■メリット

・納付期間に応じて最大120%相当が戻ってくる。

・掛け金の全額が所得控除の対象になり、節税になる。

・共済金を受け取るときに税金を払わなければならないが、「退職所得」になるため「事業所得」に比べて大幅に税負担が軽い。

■デメリット

・納付月数が240ヵ月(20年)未満の場合は元本割れとなってしまう。

それぞれの詳細については割愛しますので、気になる場合はググってみてください。

「掛け金の全額が所得控除の対象」という部分が今回の注目点です。

所得控除とは売上から差し引けることを意味します。

上の例でいうと、毎月5万円の共済金を納付しますので年間60万円になります。なので、この60万円を年間の売上から差し引くことができるというわけです。当然、この差し引かれた金額がそのまま節税につながります。

経費

経費については業種によっても様々ですし、同じ業種、例えばエンジニアによっても働き方次第で全然変わってきます。上のシミュレーションでは交通費、交際費、書籍代、消耗品費といった一般的によく使われるものをあげました。

交通費

客先への移動、打ち合わせのための移動、電車やバス、タクシーで移動した場合は交通費として計上しましょう。客先常駐であれば、毎日の通勤費も経費です。

交際費

仕事の打ち合わせで利用したお茶代など。飲みにいった場合でも、それが仕事であれば経費として計上できます。

書籍代

仕事で使うため、または関係するのであれば本を購入した場合も経費として計上しましょう。

消耗品費

文房具からパソコンまで仕事で使用するのであれば経費になります。ただし、金額が10万円以下のものに限ります。

10万円以上の場合は減価償却の対象になります。ただし、青色申告で30万円未満なら「少額減価償却資産の特例」にて一括経費計上できます。

まとめ

節税周りの話になると、かなり奥が深く分野も様々ですので、今回は触りだけとしました。ここで紹介した内容は比較的どのような業種でも使えそうな基本的なものです。

もっと積極的に節税したい場合には、業種や働き方によっても大きく変わってくるかと思います。

例えば、私の場合だと仕事で車をよく使いますので、車関連の費用を経費として計上しています。これだけでも年間何十万円を経費計上できますので、効果は大きいです。

仕事は一流でも、気づいてみたら全然お金が残っていなかったなんていう結果にならないためにも、正しい税金の知識、正しい節税方法を身につけて少しでもお金を残していくことをおすすめします。