どうも、フリーランスのITエンジニア兼ブロガー兼投資家のKerubitoです。

「投資はギャンブルなのか?」

この幾度となく繰り返されているフレーズ。

ギャンブルと断言する人もいれば、それは違うと否定する人もいるでしょう。

投資を10年以上続けている自分としては「投資はリスクがあるけど、一般的にギャンブルと呼ばれているものとは一線を画するもの」と捉えています。

それは、なぜか。

本物の投資は経済活動、つまりビジネスだから。

ビジネスである以上、成功もすれば失敗もします。

でも、資本主義という世界で生きている以上、投資をしないという選択が何を意味するかは知っておくべき。

特に20代から30代の人は。

理由はシンプルで、40代、50代になって投資の重要性に気づいても、もう遅いかもしれないから。

これについてはのちほど詳しく書きます。

知った上で、投資はしないというのも良い選択でしょう。

人それぞれですから。

投資はギャンブルにもなるしビジネスにもなる

投資といってもその対象は様々。

株から債券、投資信託、外貨預金、さらには為替も投資対象となります。

さらに、国や業界、企業といった側面で投資する対象も選べます。

もちろん、何に投資するかによってリスクは変わってきますし、投資スタイルによっても同じくです。

まず前提としてギャンブル的要素の高いものは、投資ではなく投機。

いわゆるハイリスク、ハイリターンなものですね。

これも使い古されたフレーズですが、めっちゃ重要です。

ごちゃごちゃで投資が語られるから、投資を過度に危険なもの、身を滅ぼすものと誤認してしまいます。

FXは完全に投機。

株も数週間〜数ヶ月で売買するようなものは投機。一部例外あり。

外貨預金はグレー。

為替の動きを読むのは難易度が高すぎます。

では投資と呼べるものはなんなのか。

それは「将来性の見込める対象に資金を投じること」です。

投資は対象の将来性にかけるもの

投資はその対象の将来性を見込んで行うものです。

中長期的に。

この期間については人それぞれでしょうが、私の場合は数年〜数十年を目処としています。

対象は企業(アマゾン)であったり、業界(IT)、さらには国(アメリカ)とこれも様々。

過去の実績、現状、将来といった軸と投資対象から生み出される冨を予想し、資金を投じます。

ざっくり例をあげると

Aという企業があって、株価が100円だとします。

この時点でAの時価総額(企業の価値)が100億。

純利益は10億。

この純利益が数年で倍の20億になったとします。

となると、理論上はAの時価総額(企業の価値)は200億が妥当。

時価総額200億で、発行済株式数がそのままであれば株価は2倍ということになります。

株価はその他の要因も複雑に絡んできますので、実際、こんなに単純ではないですが。

でも、話をシンプルにするとこういうことです。

200億に達するのが純利益が20億に達する半年前なのか、それとも1年先かは誰にもわかりません。

ただ、その業界の水準で考えた場合に妥当であればどこかのタイミングでそうなる可能性は極めて高いと言えるでしょう。

もちろん投資対象の経済活動が思うようにうまくいかない場合は、投資した資金が減る場合もあります。

でも、これって資本主義では当たり前のこと。

もっというと、長い人類の歴史で毎月固定給がもらえて、終身雇用なんていうサラリーマンのほうこそ、異常事態。

みんな気づかないうちにギャンブルを強いられている

ギャンブルは嫌!

と言いながら、みんなギャンブル普段からやってるんですけどね。

・結婚

・就職(転職)

・生命保険

・住宅購入

これらみんなギャンブルですよ。

結婚に失敗したときのリスクってめちゃめちゃでかいんじゃないでしょうか。

金銭的にもそうですし、メンタルもやられるはず。

「はず」って書いたのは、私は離婚経験がないので予想ですね。

就職(転職)の失敗は経験あります(笑

収入面もそうですし、時間を無駄にしたと後悔しています。

生命保険も、病気や怪我、死ななければお金を払って終わりですし。

あと、私はマンションに住んでいるんですが、これは以前購入したものです。

購入するときは「これってギャンブルだよな」って思いましたね。

ただ、投資的な側面を意識して購入したため、現在は資産価値として購入時よりも高い評価となっていますね。

これらのことがギャンブルと意識されていない理由は単純で「数値化しにくいから」です。

株式投資なんかは数字で損益がはっきりします。

「いくら儲かった」、「いくら損した」っていう結果が一目瞭然。

だから、その結果と真正面から向き合わなければなりません。

一方、結婚に失敗した場合の具体的な数値化ってなかなか難しい。

就職もね。

だから、ギャンブルしているという意識が希薄になってしまいます。

みんなギャンブルやってるんですよ、確実に日々。

なのに投資はやらないなんて、なんて間抜けな話なんでしょうか。

タンス預金や銀行預金のリスク

知ってる人にとっては当然の話ですが、現金はそのままにしておくとどんどん価値が減っていきます。

もちろん現金がなくなっていくわけではないですが、「相対的に現金の価値」が目減りしていくんです。

たとえば、手元に100万円のお金があったとします。

10年経って全体的な物価が10%上がりました。

すると、現在100万円で買えていたものは110万出さないと買えなくなります。

2019年現在の日本の物価上昇率は低いですが、この流れがいつ変わるかは誰にもわかりません。

もしそうなった場合、タンス預金や銀行にお金を預けていることがリスクとして大きくのしかかってきます。

詳しくはこちらの記事にてまとめていますので、気になる方はどうぞ。

時間と複利を味方につける長期投資のすすめ

ここまでは投資をしないことに関するネガティブ面ばかりを述べてきました。

ただ、それだとただの批判記事ですので、Kerubitoの具体的な投資戦略を紹介します。

あまりに普通すぎてがっかりするかもしれません(笑

でもね、投資に必勝法なんてないんですよ。

世の中には「資金を何倍にもする投資法!」なんていうキャッチーな言葉が溢れています。

確かにものすごい成績を残している投資家は存在しますが、そんなものを素人が真似するとまずうまくいきません。

それに運が大きく味方しないといけないケースが多いので、それこそギャンブル。

私のおすすめは「時間と複利を味方につける長期投資」。

どうですか、当たり前すぎるでしょう(笑

でも知らない人にとっては、大きな気づきになるかもしれませんよ。

投資で失敗する典型的なパターンはすぐに結果を求めてしまうっていうやつです。

そうではなくて、5年、10年、それ以上っていうスパンで捉えます。

複利は、投資によって得られた利益を、さらに投資すると利益が効率よく上がるという考え方。

冒頭で「40代、50代になって投資の重要性に気づいても、もう遅いかもしれない」と述べましたが、これが理由です。

長期投資をするなら、できるだけ早い方がいい。

10年で運用するよりも20年で運用するほうがより多くのリターンを得られます。

当たり前のことですけど、これめっちゃ重要なことです。

この事実に20代、30代で気づいてやりはじめるのと、40代、50代になってからやりはじめるのとでは後々大きな差となってきます。

長期投資のシミュレーション

仮に資金1,000万、複利の年利5%で10年間運用をしたとします。

期待リターンは620万ほど。

銀行の普通預金の利回りを0.01%とした場合、1万そこそこ?

比較にもならないですが、それぐらいの差があります。

| No. | 年数 | 元利合計 | 利息 | 実質金利 |

| 1 | 1年目 | 10,500,000 | 500,000 | 5% |

| 2 | 2年目 | 11,025,000 | 1,025,000 | 10.25% |

| 3 | 3年目 | 11,576,250 | 1,576,250 | 15.7625% |

| 4 | 4年目 | 12,155,063 | 2,155,063 | 21.5506% |

| 5 | 5年目 | 12,762,816 | 2,762,816 | 27.6282% |

| 6 | 6年目 | 13,400,956 | 3,400,956 | 34.0096% |

| 7 | 7年目 | 14,071,004 | 4,071,004 | 40.71% |

| 8 | 8年目 | 14,774,554 | 4,774,554 | 47.7455% |

| 9 | 9年目 | 15,513,282 | 5,513,282 | 55.1328% |

| 10 | 10年目 | 16,288,946 | 6,288,946 | 62.8895% |

5%はなかなか難易度が高いので、超ディフェンシブに1%に設定してみましょう。

| No. | 年数 | 元利合計 | 利息 | 実質金利 |

| 1 | 1年目 | 10,100,000 | 100,000 | 1% |

| 2 | 2年目 | 10,201,000 | 201,000 | 2.01% |

| 3 | 3年目 | 10,303,010 | 303,010 | 3.0301% |

| 4 | 4年目 | 10,406,040 | 406,040 | 4.0604% |

| 5 | 5年目 | 10,510,101 | 510,101 | 5.101% |

| 6 | 6年目 | 10,615,202 | 615,202 | 6.152% |

| 7 | 7年目 | 10,721,354 | 721,354 | 7.2135% |

| 8 | 8年目 | 10,828,567 | 828,567 | 8.2857% |

| 9 | 9年目 | 10,936,853 | 936,853 | 9.3685% |

| 10 | 10年目 | 11,046,221 | 1,046,221 | 10.4622% |

それでも100万のリターンが期待できますね。

軽自動車程度であれば、資金としては充分じゃないでしょうか。

面白みなんてありません。

でも、リスクをできるだけ抑えてリターンを得るということを優先する場合、有効な投資法です。

投資対象は楽天の全米インデックスファンドがおすすめ

さらに具体的な話をすると、長期投資で複利、リスクを抑えてという投資戦略と相性がいいのは投資信託、しかもインデックスファンドです。

インデックスファンドは、ある指数、日経平均やアメリカのダウなどと連動した動きを目指すものです。

指数はいろいろありますので、興味のある方は検索してみてください。

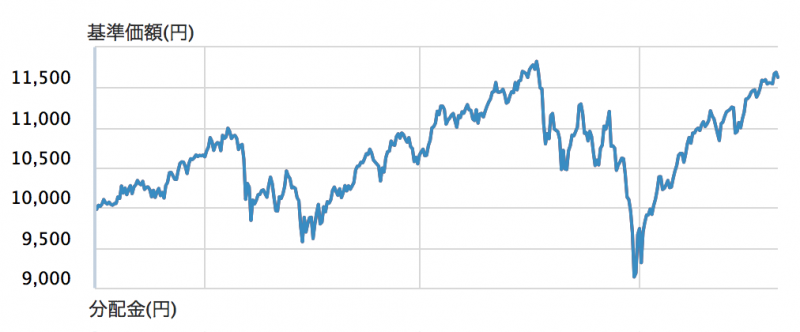

インデックスファンドの中でも私のおすすめは楽天の全米インデックスファンドですね。

比較的新しい投資商品ですが、アメリカのダウと連動した動きを目指すものとなります。

正直、まだ歴史の浅いファンドなので大した実績はありません。

ですが、アメリカ企業の投資家への姿勢、アメリカ経済の将来性を考えた場合、鉄板の投資商品かと。

チャートはあまりさえないですが、ダウを長期で見たら右肩上がりが期待できます。

ちなみに期待リターンは年利5%ぐらいかと。

これまでの実績でいくと、ファンド設立の2017年9月から2019年5月で年利11%を超えていますので、現時点では年利5%を上回っています。

まとめ:投資はいくらでもリスクとリターンの調整が可能

投資はいくらでもリスクとリターンの調整が可能です。

10万投じるのも100万投じるのも選べますし、期間もそうですし。

ハイリスク、ハイリターンの株式にするか、バランス型の投資信託にするか。

投資信託でもリターンを多く望めるアクティブファンドにするか、上で紹介したようなインデックスファンドにするか。

リスクとリターンの度合いを自ら選択することができるんです。

逆にいろいろありすぎて、どうしたらいいのかわからない。

そんな人も少なくないかと。

そういう場合は、やはりインデックスファンドがおすすめです。