どうも、フリーランスのITエンジニア兼ブロガー兼投資家のKerubitoです。

2021年4月9日現在の取引結果と資産推移です。

2020年のコロナショックから1年、脅威のV字回復により株式相場は堅調な状況。

前回からちょくちょくETFを買い増ししていますが、目立った取引はありません。

2021年4月9日現在の資産状況

2021年4月9日現在の資産状況です。

これにドル預金やidecoなどのごちゃごちゃしたものを加えると、時価評価額がそろそろ6,000万に到達しそうな状況。

ますますポートフォリオが米国に傾いていっています。

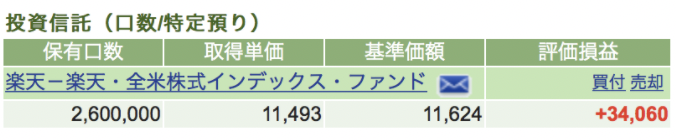

相変わらず好調な楽天・全米株式インデックスファンド。

楽天・全米株式インデックスファンドのみで+9,217,247円。

前回、2021年3月3日現在の資産状況時点で+6,939,114円。

-

株式投資の取引結果と資産推移(2021年3月3日)

どうも、フリーランスのITエンジニア兼ブロガー兼投資家のKerubitoです。 2021年3月3日現在の取引結果と資産推移です。 2020年はコロナショックで世界中のマーケットが混乱し、その後の予想外 ...

続きを見る

1ヶ月ちょっとで200万以上増えています。

短期間で急激な上昇なので、どこかで調整が入りそうでもあります。

しかし、利益確定すると税額分が複利効果から除かれますし、機会損失にも繋がりかねないので悩ましい状況。

あと、テクノロジー系のETF

・三菱UFJ国際-eMAXIS Neo フィンテック

・三菱UFJ国際-eMAXIS Neo ウェアラブル

・三菱UFJ国際- サイバーセキュリティ株式オープン(為替ヘッジなし)

ですが、ナスダックが不調なのでほとんど横ばい状態。

楽天・全米株式インデックスファンドは究極の米国への分散投資

見てのとおり、楽天・全米株式インデックスファンドの評価額が4,000万近いので、かなり偏っているようにも見えます。

しかし、これは米国への究極の分散投資。

詳しくは以下の記事で紹介していますが、楽天・全米株式インデックスファンドは全米の上場企業4000社に分散投資できるETFです。

ダウやナスダックといった指標よりも値動きがよりマイルドになります。

-

楽天の全米株式インデックス・ファンドが初心者にとって最適解である5つの理由

どうも、自称投資家のKerubitoです。 ガチの投資家からしたらゾウリムシレベルの運用実績ですが、10年ほど前からはじめて資金を10倍以上にできました。 なので、今のところ成功している部類に入るので ...

続きを見る

2019年5月ごろからはじめて、2年間買い増しして利益がどんどん膨らんできました。

はじめた頃の数万の損益が遠い昔のようです・・・。

米国経済の力強さ

ここにきて、米国経済の力強さを感じています。

つい先日、IMFが世界経済の成長率予測を発表し、米国は上方修正されました。

https://www.imf.org/ja/Publications/WEO/Issues/2021/03/23/world-economic-outlook-april-2021

出典:IMF

2020年が悪すぎたため高いものとなっていますが、他の先進国と比較しても、米国はトップ。

日本と比較すると、倍ほどの成長率です。

日本にも頑張ってもらいたいのですが、期待薄ですね。

アメリカは先進国の中で稀な存在で、今後も人口増加が見込まれます。

いうまでもなくGAFAなどの巨大IT、テスラ、Uberといったイノベーション企業が日々生まれ、資源も豊富。

対中問題、政府の多額の債務など気になる点もありますが、米国以上に期待できる国は今のところありません。

米国市場は2021年4月現在バブルなのか

2021年になって、今の状況がバブルではないか?と警鐘を鳴らす声が増えてきました。

長期投資をする者からすると、非常に気になることです。

暴落による損失よりも、そのときにどれだけ買いむかえるかのほうが重要。

めちゃめちゃ単純な話ではありますが、安い時に買ってあとはどれだけ待てるかなので。

株価が割高か割安なのかは複雑な因子が絡んできます。

なので、一概にはいえませんがシンプルにPERとEPSで判断するのも一つです。

PERとEPSの説明をすると長くなるので、わからない人はググってください。

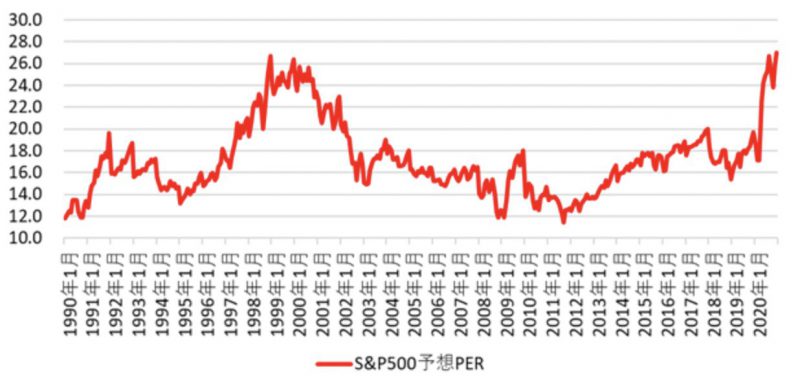

以下はS&P500の1990年から2020年までのRERです。

出典:ファイナンシャルスター

2021年4月1日終値でのPERは22.3倍ほどです。

相対的には割高水準であるので、どこかの時点で調整が入る可能性が高いかと。

ただ、バブルといえるほどの高水準ではないようにも見えます。

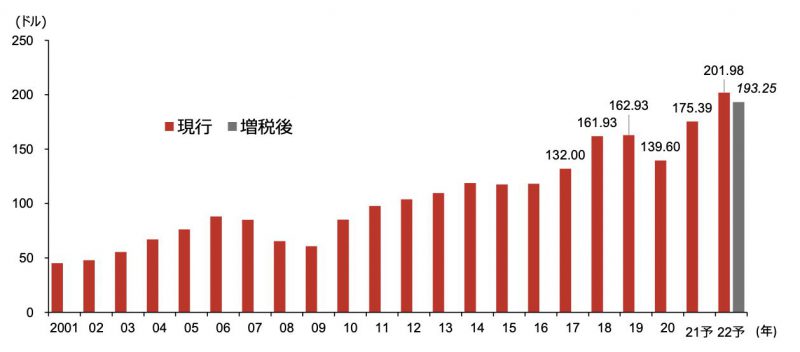

こっちはS&P500の2001年から2022年までのEPSです。

出典:野村証券

EPSは堅調に推移しています。

原因の一つは自社株買いにありそうです。

ご存知の方も多いかと思いますが、現状の株高は中央銀行の大規模な金融緩和が影響しています。

で、金融緩和の出口戦略によってはマーケットが大暴落するというのが一つのシナリオ。

私にはそうなるのか、そうならないのかまったくわかりませんが(笑

一般的にはあまりに企業業績と株価が乖離しはじめたら要注意。

現状ですと、米国では2021年の6月〜7月頃には8割以上の国民にワクチンが行き渡ると予想されています。

そうなると、経済の立ち直りはさらに加速し、それに伴い企業業績もより改善されるのではないでしょうか。

問題は今の株価がそのあたりをかなり織り込んでいるのではないかということです。

そうであっても、バブル崩壊とまではいかないのではないかというのが私の現状の見方。