どうも、フリーランスのITエンジニア兼ブロガー兼投資家のKerubitoです。

「譲渡損失の繰り越し」。

やったことがない人にとってはわかりずらく、面倒に感じてしまう手続きです。

しかし、これをやっておかないと税金面で損をしてしまうかもしれませんので、該当する場合はぜひやっておきましょう。

本記事では特定口座(源泉徴収あり)を持っている投資家向けに「譲渡損失の繰り越し」に関する基本知識から実際のやり方を解説します。

譲渡損失の繰り越しって何?

株や投資信託の取引によって出た損失がその年の利益よりも上回った場合に、最大3年間繰越すことができる制度。

それが「譲渡損失の繰り越し」です。

言葉だけではなかなかイメージしづらいと思いますので、例を上げます。

繰り越しができる例

2020/1/1 2万の損失

2020/2/1 1万の利益

2020年のトータル損益が1万の損失

2/1に生じた1万の利益の税金(2千円)は1/1の損失と相殺されます。

ただし、残り1万の損失が残りますので、これを翌年以降に繰り越せます。

繰り越しの必要がない例

2020/1/1 2万の損失

2020/2/1 3万の利益

2020年の損益が1万の利益

2/1に生じた3万の利益の税金(6千円)は1/1の損失と相殺されます。

この場合、翌年に繰り越すものはありません。

譲渡損失の繰り越しをする必要があるか要確認

「譲渡損失の繰り越し」は確定申告が必要です。

つまり手間がかかります。

ですので、数万円程度の損失であれば「繰り越さない」というのもあります。

例えば、5万円の損失後に利益が出た場合、最大1万円の税金が返ってきます。

1万円と確定申告の手間、なかなか微妙な関係ですね。

いくら税金が返ってくるといっても、その分手間がかかりますのでどっちが得か考えましょう。

譲渡損失の繰り越しは最大3年間

上でも書きましたが、「譲渡損失の繰り越し」ができるのは最大3年です。

つまり2020年の損失を繰り越せるのは2023年までとなります。

2020年度の損失 → 2023年度分(2024年2月〜3月の確定申告)まで

2021年度の損失 → 2024年度分(2025年2月〜3月の確定申告)まで

2022年度の損失 → 2025年度分(2026年2月〜3月の確定申告)まで

これは損失が出た年の翌年から3年以内に繰越額以上の利益が出ないと確定申告が(一部)無駄になってしまうということを意味しています。

さらに注意点として、利益と相殺するまでのすべての年で確定申告が必要になってきます。

例えば、2020年に損失が出て、2023年で相殺するほどの利益が出たとします。

その場合、2021年、2022年も確定申告が必要です。

譲渡損失の繰り越しに必要なもの

以下が譲渡損失の繰り越しに必要なものです。

・印鑑

・給与所得、退職所得、公的年金などの源泉徴収票

・特定口座年間取引報告書など一年の取引の損益が計算できるもの

(確定申告書への添付は不要!)

・個人番号および本人確認書類

個人番号カード → 本人確認書類は不要

通知カード → 運転免許証、パスポート

被保険者証などのいずれか一つ

マイナンバー記載の住民票の写し → 運転免許証、パスポート

被保険者証などのいずれか一つ

住民票記載事項証明書 → 運転免許証、パスポート

被保険者証などのいずれか一つ

・確定申告書

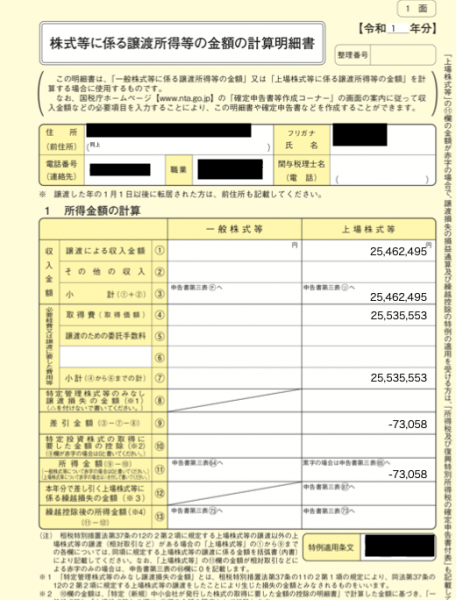

株式等に係る譲渡所得等の金額の計算明細書(1面・2面)

それではどのように確定申告書に記入していくか実例を紹介していきましょう。

株式等に係る譲渡所得等の金額の計算明細書の1面を記入します。

必要箇所に記入すると以下のようになります。

これらの数字は「特定口座年間取引報告書など一年の取引の損益が計算できるもの」から転機します。

以下が確定申告書と特定口座年間取引報告書の対応項目です。

譲渡による収入金額 ← 譲渡の対価の額(収入金額)

取得費(取得価額) ← 取得費及び譲渡に要した費用の額等

左が確定申告書、右が特定口座年間取引報告書となっています。

(文言が若干違う場合があるかもしれませんのでご注意ください。)

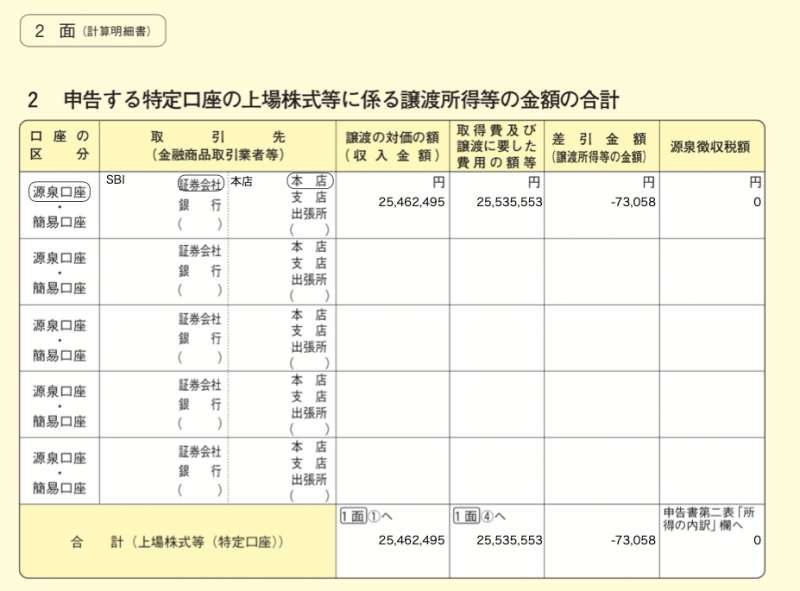

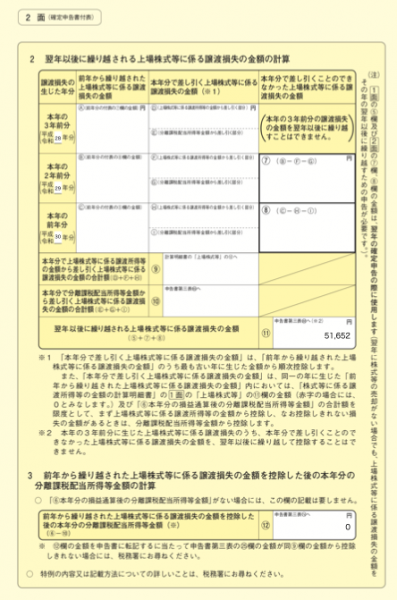

次は株式等に係る譲渡所得等の金額の計算明細書の2面です。

1面の数字を転記するだけ。

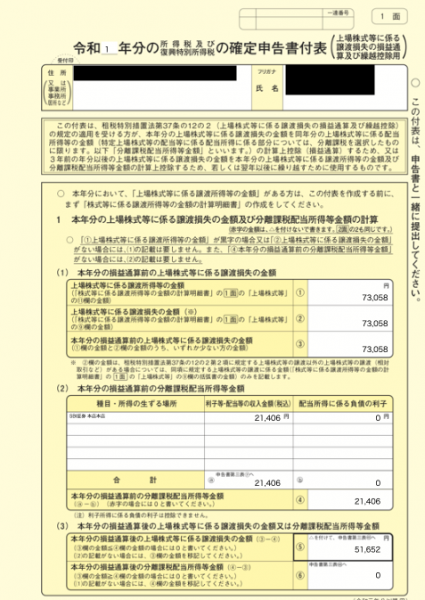

所得税の確定申告書付表(1面・2面)

所得税の確定申告書付表の1面を記入します。

(1)本年分の損益通算前の上場株式等に係る譲渡損失の金額

「上場株式等に係る譲渡所得等の金額」、「上場株式等に係る譲渡損失の金額」、「本年分の損益通算前の上場株式等に係る譲渡損失の金額」を記入します。

ややこしそうですが、「株式等に係る譲渡所得等の金額の計算明細書の1面」から転記してくるだけです。

(2)本年分の損益通算前の分離課税配当所得等金額

保有している株の配当などによって収入があった場合は、ここに記入します。

(3)本年分の損益通算後の上場株式等に係る譲渡損失の金額又は分離課税配当所得等金額

(1)と(2)の差し引き額を記入します。

所得税の確定申告書付表の2面を記入します。

過去3年の間に繰り越す必要のある譲渡損失があれば記入します。

確定申告書B第二表・第三表

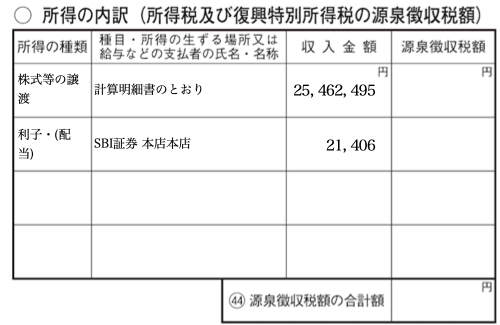

確定申告書B第二表に数字を転記します。

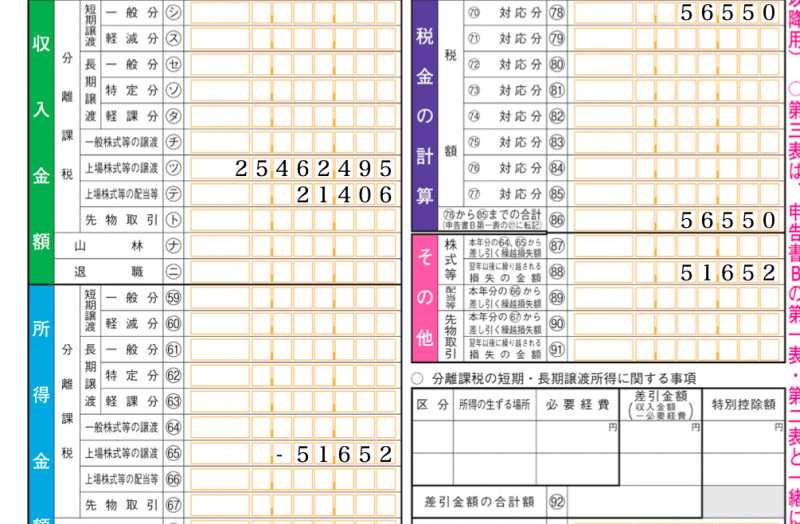

確定申告書B第三表に数字を転記します。

まとめ:譲渡損失の繰り越しの流れ

最後に「譲渡損失の繰り越し」の流れをおさらいしておきます。

・年間の損益を確認

・繰り越しに必要なものを集める

・確定申告書に記入

・確定申告書を提出

難しい言葉が出てきてややこしそうですが、実際にやってみるとそうでもありません。

とはいえ、同じような文言がそこかしこに出てきますし、記入箇所が多いので面倒な作業であることに変わりはいんですが・・・。

繰り越したほうが良さそうな場合は、是非やってみてください。